パリミキアセット流「組み入れファンドの選び方」と「組み入れファンドのご紹介」

組み入れファンドの選び方

組入れファンド選定の8つの基準

パリミキアセットでは、以下の8つの基準をベースにファンドを選定しています。

①ファンドマネージャー(運用責任者)は明確であるか。

②ファンドマネージャーは運用パフォーマンスをあげる動機・情熱は十分あるか。

③ファンドマネージャーは運用実績が十分あり、最悪の事態も経験しているか。

④ファンドマネージャー自身も投資しているか。

⑤ファンドマネージャーは投資家への情報提供が十分されており、信頼関係はいいか。

⑥ファンドの規模は適正か。

⑦ファンドマネージャーとスタッフ・組織との関係性はいいか。

⑧手数料は適正か。

ファンドの分析方法

上記「組み入れファンド選定の8つの基準」に基づいて、次の方法によりファンドを常に分析しています。

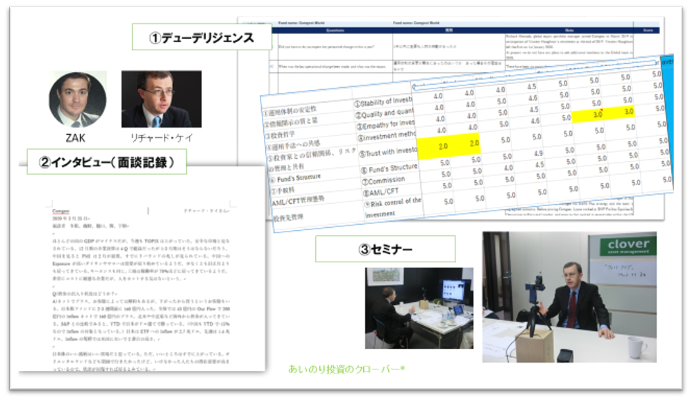

①デューデリジェンス

現在組み入れているファンドには年一回、組み入れを検討しているファンドには組み入れ前に必ず、独自の定量的・定性的な質問票に回答してもらいます。評価項目毎に集約し、運用メンバーで評点をつけファンドを評価しております。気になる点、変化があった時にはすぐに次の、インタビューの依頼を入れます。

②インタビュー(ミーティング)

既に組み入れているファンドには、通常半年に一回程度で、直接あるいはズームなどでインタビューを行っています。

ヒアリングする内容は、上記「8つの基準」に加え、現状及び今後のマーケットの見方、ファンドの状況、今後どのようにしてパフォーマンスをあげていくか、それに対するリスク、話に矛盾はないかなどを細かく確認していきます。投資する際、最も重要視しているのがこのインタビューです。

③セミナー

組み入れファンドのファンドマネージャーをお呼びしてセミナーを開催し、投資家の皆様にもご参加いただいていますが、このセミナーでも、今までのインタビューで認識している内容と変化はないかなどや、インタビュー以外で、ファンドマネージャーの人柄・性格なども、そのファンドをより深く知るきっかけになります。一方、お客様からの多方面からの質問も我々が勉強になることもよくあります。

以下の資料は、直近にこの3ステップを実際に行った「コムジェスト」のケースです。もともとフランスの独立系運用会社の老舗で創業者とも面識があり、一昨年は私どもの海外ツアーでパリ本社も訪問させていただきました。今回、こうした仕組みで、改めて①デューデリジェンスを行い、ZOOMを通じてZAKさんの②インタビューを行い、日本国内でリチャード・ケイさんに③セミナーをお願いしました。

今後とも、こうした仕組みをもとに、世界中から魅力的なファンドを選別していく活動を続けていきたいと思っております。ご期待ください。

組み入れファンドのご紹介

ファンド・オブ・ファンズは、いわば運用のドリームチームのようなもの。

常に旬の優れたファンドマネージャーを選出し続けることで、長期にわたり優れた運用成果を目指します。

エンジェルジャパン・アセットマネジメント

SBI小型成長ファンド ジェイクールコドモ

SBI中小型成長株ファンド ネクストジャパンコドモ

SBI中小型割安成長株ファンド ジェイリバイブコドモおふくろ

エンジェルジャパン・アセットマネジメント

4人の年齢、経験、個性の違う運用チーム。左から永嶋氏、柳葉氏、金沢氏、内藤氏・社長の宇佐美氏

ここの特徴を一言でいえば「日本で株式公開をするすべての企業と面談をしている世界で唯一のファンド」。しかも、5年間の業績予測を準備してから面談するという徹底ぶりです。その蓄積された知識やデータも、他に無い知的資本となっています。そんなエンジェルさんが運用助言するファンドは下記の3本。

【SBI小型成長ファンド ジェイクール】

投資開始時点は新規公開から3年未満の会社で30~40%程度の高い成長率が見込まれる会社を中心に投資する。

【SBI中小型成長株ファンド ネクストジャパン】

新規公開からある程度経過し、成長の壁を経験した企業で、その課題を克服して新たな成長戦略を開拓できた企業に投資する、新成長型のSBI中小型成長株ファンド“ネクスト”。

【SBI中小型割安成長株ファンド ジェイリバイブ】

成長性はそこまで高くないが、何らかの理由で過小評価されている企業に投資する。

企業のライフサイクルによって、それぞれのファンドを活用して、3度の投資チャンスに活かせるのもエンジェルさんの強みでしょう。

コムジェスト・世界株式ファンド

コムジェスト・ヨーロッパファンド

コムジェスト・エマージングファンド

コムジェスト・世界株式ファンドコドモおふくろ

コムジェスト・ヨーロッパ・ファンド90コドモおふくろ

コムジェスト・エマージングマーケッツ・ファンド95コドモおふくろ

リチャード・ケイ氏

ザック・スメルチャク氏

フランスにおける独立系投信の草分け、長期投資の申し子コムジェスト。今後5年間の伸び率が年間10%以上の企業のみを世界から厳選し、各ファンドは、それぞれ30数社に集中投資しています。金融機関に珍しく、パリに拠点を持つユニークな企業。各国から集まったスタッフの多様性も魅力です。

ザック・スメルチャク氏は、世界株式ファンドのアナリスト兼ポートフォリオマネジャー。日本でのファンド設定は新しいですが、本国では1991年から運用を開始しています。また世界株式ファンドは、コムジェストのヨーロッパ、エマージング、日本、USA等のファンドマネージャーから、銘柄の推薦を受けて(実際には、熾烈な戦い=ファイトクラブのようですが)、自分でも直接精査して世界株式ファンドの組み入れ銘柄を決めているそうです。というわけで世界中に広がるコムジェストの総力を挙げて新しく組みあげたファンドと言えますね。

リチャード・ケイ氏は、アナリスト兼ポートフォリオマネジャーで日本株式ファンドの日本株チームのコアマネージャー。ザック・スメルチャク氏とも自身の選んだ日本株を「世界株式ファンド」にも採用させるために、常に熱い論戦を交わしているそうです。

モーラント・ライト・フジ・イールド・ファンド

モーラント・ライト・フジ・イールド・ファンドコドモ

1999年の創業以来、ロンドンに拠点を持つ日本株式専門の運用会社がファンドを運用しています。創業来、一貫してバランスシートやPBRを重視した割安銘柄に特化してきましたが、2023年に東証がPBR1倍割れ企業に対し改善策の提示を求めたことにより、特に注目されてきている日本株バリュー・ファンドです。

コドモファンドに組み入れているフジ・イールド・ファンドは、同社の中で特に配当利回りを重視しています。

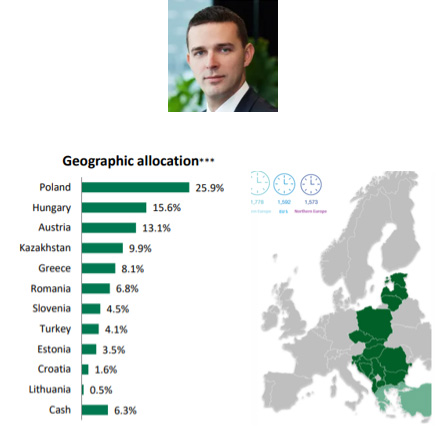

トリゴン・ニュー・ヨーロッパ・ファンド

トリゴン・ニュー・ヨーロッパ・ファンドコドモ

本社はエストニアにあり、ポーランド、チェコ、ハンガリーなど、ロシアを除く、東ヨーロッパを中心に投資を行う株式アクティブ・ファンドです。地域内の割安且つ成長力のある銘柄を発掘し投資を行っています。良好な運用パフォーマンスもさることながら、投資家への情報開示など透明性が高いことを評価しています。

ルーメン・ベトナム・ファンド

ルーメン・ベトナム・ファンドコドモ

東南アジアで最も成長が著しい国の一つであるベトナムの株式への投資を行う株式アクティブ・ファンドです。40年以上にわたる運用投資経験を持つファンドマネージャーが、マクロ経済・企業分析を行いながら運用を行います。運用チームであるアナリスト中心の12名がベトナム現地に駐在しており、ファンドマネージャーなどのその他スタッフは、主にスイスにてマクロ分析とポートフォリオのリスク管理を行いながら銘柄を選別します。

2Xideas UCITS-グローバル・ミッドキャップ・ライブラリー・ファンド

2Xideas UCITS-グローバル・ミッドキャップ・ライブラリー・ファンドコドモおふくろ

5~7年で2倍(年平均10~15%)のリターンを達成出来る銘柄を寄せ集めることをコンセプトにしたファンドです。世界中の株式データから、テクノロジーと人間の分析力を融合して、グローバル市場から、大型株になる前の中型株(時価総額2-300億ドル)に投資します。欧州・米国・アジアに拠点を置き、年間300社以上を訪問し、訪問時の出張レポートや情報開示など、活動の透明性が高い点も評価しています。