今年もあと残り3か月となりました。9ヵ月経ちましたので今回は、年初に掲げた相場の見通し(https://pmam.co.jp/assets/2024/01/20231229_ainori_monthly.pdf.pdf)からの途中経過と、これから2025 年を迎えるにあたってどのような方向で見ているかの根拠をお伝えできればと思います。

結論をまとめますと以下の通りです。

② ファンダメンタル的には今後ソフトランディング実現の可能性が高まり、少なくとも2025年前半頃までは株式市場にとっては良い環境が続くことがメインシナリオ。

③ ただし、現状の株式の割安感はなく、引き続き雇用などの経済指標や価格を注視していくことが重要と考えます。

1.年初時点の2024年末の予測値

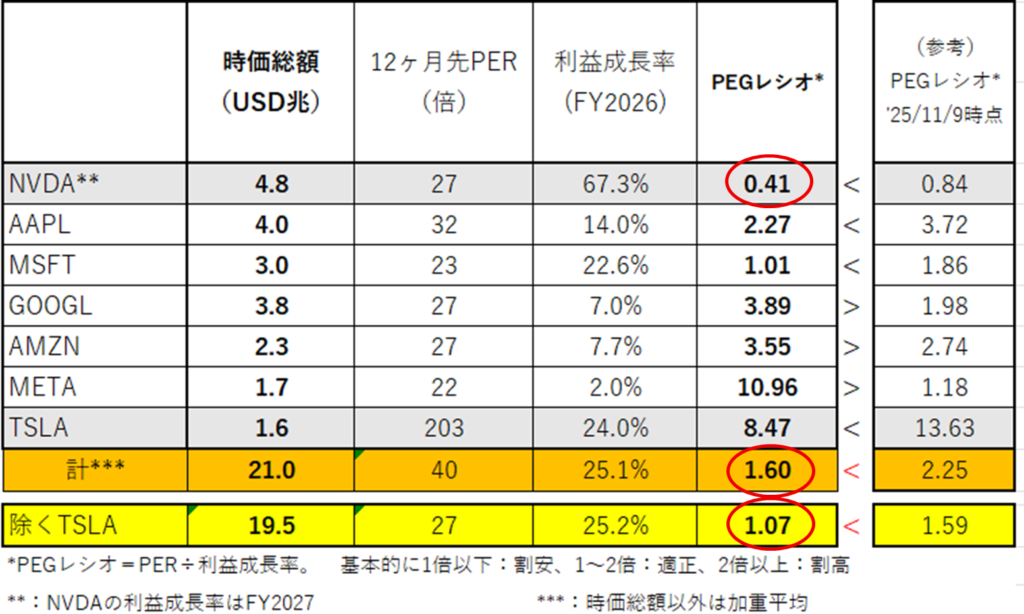

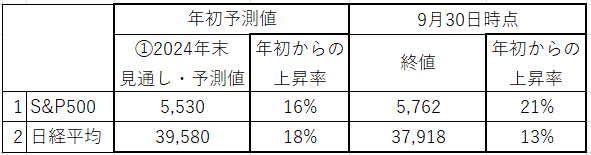

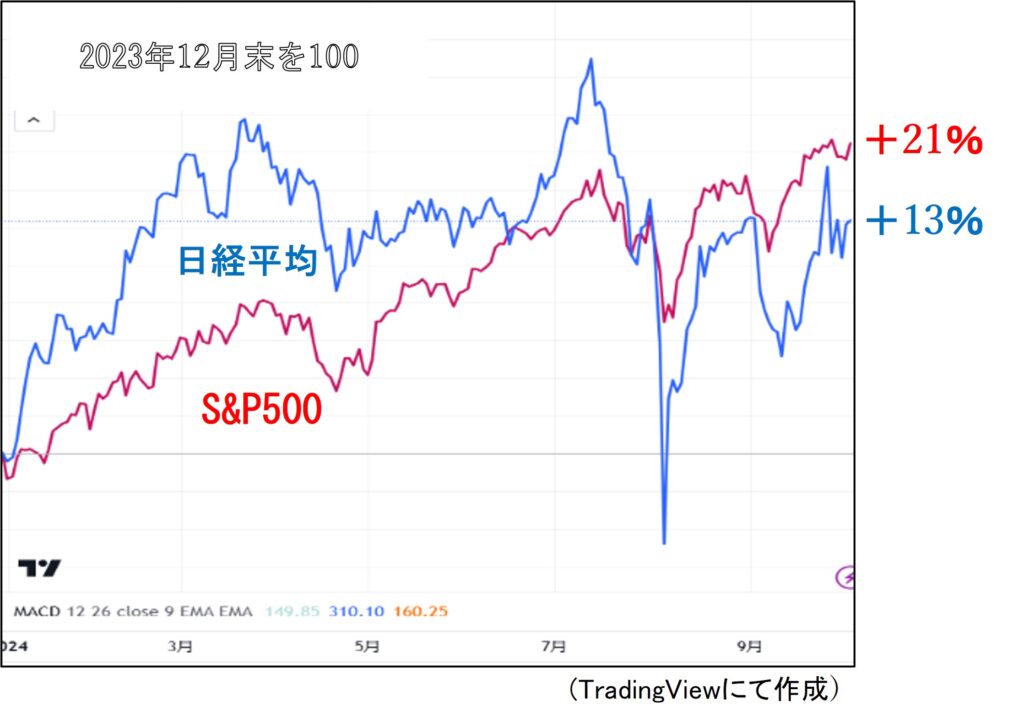

(1) 年初に示した予測値と9月末の終値は以下の通り、S&P500は当初16%の上昇を見込んでいたところ既に年初から21%上昇し、日経平均は18%の上昇を見込んでいたところ現状+13%のところにあります。

(2) S&P500の上昇率が予想を超えていますが、主に年初からAIブームが起こったこと、また企業業績が当初予想されていた以上に上振れしたことと考えています。

(3) 日経平均は、9月末こそ38,000円を切っていますが、7月時点では42,000円を一時期上回るなど示現していました。採用銘柄の1株当り利益が2,500円近辺の最高値まで伸びてきており、再度42,000円を超えていくことは可能と考えています。

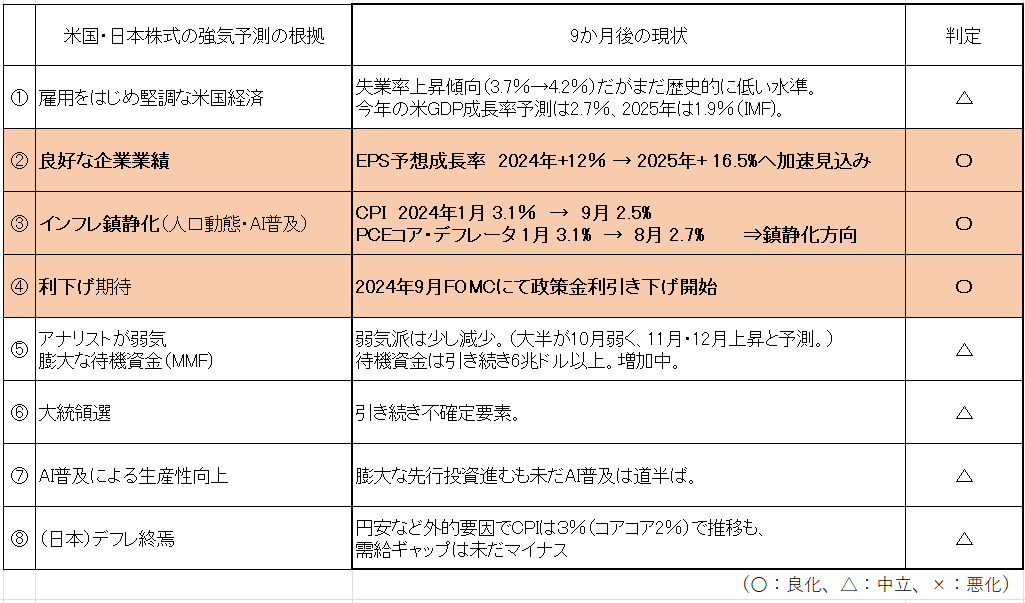

2.各相場見通しの根拠と現状

同見通しで述べた、2024年に日米株式の強気スタンスであった根拠をまとめた表です。

(1)今後株式が引き続き上昇が期待できる要素としては、②企業業績が2025年に加速すること、③インフレが鎮静化に向かっていること、④利下げサイクルとなり、株式には非常に良い環境となっている認識です。

(2)一方、今後注視すべきは、①雇用をはじめ景気動向、⑤アナリストが強気になり過ぎていないか、⑥大統領選で政権交代が起きないか、⑦AIブームが終わらないか、ということになり、今年のEPSが24倍(’25年EPSでは21倍)と割安な水準でない為、経済状況の変化には迅速に対応すべきと考えます。

(3)尚、日本については、デフレ経済の脱却を掲げているものの、未だ完全に脱却しておらず、現状の日経平均は、米国株式とドル円の動向次第の相場になっており、日本独自の成長戦略、需給ギャップのプラス化、構造改革が望まれます。

長期的なリスクとして、米国政府・消費者の負債、米不動産とそのファイナンス、地政学的リスクを懸念していますが、これらは別の機会にご報告出来ればと思います。

関連記事

資産運用・投資セミナーを開催しております

-

AI時代の生き方・育て方

2026年2月22日(日)13:00〜15:00

(受付開始12:00、開場12:30より) -

パリミキフェア2026 in 川越

2月17日(火曜日)10:00〜20:00

2月18日(水曜日)10:00~19:00 -

パリミキアセットマネジメント2026新年会 <大阪>

大阪2026年1月31日(土) 13:00 ~ 15:00

-

パリミキアセットマネジメント2026新年会 <東京>

東京2026年1月23日(金) 18:00 ~ 20:00

-

「株価上昇は続くのか?米国経済の行方と運用戦略」

◆金融コンサルタント経済評論家 岩本沙弓氏

◆ファンドマネージャー 宇野隆一郎大阪2025年11月18日(火) 18:30 ~ 20:30